Buenos Aires, diciembre de 2023 – Con la finalidad de estudiar el problema de la informalidad de la economía en el país, el Centro de Estudios Tributarios (CET) de la Universidad Austral realizó un informe en el que consignó a la evasión impositiva en el IVA como proxy de la economía informal.

Debido a la relevancia que tiene el IVA en la recaudación tributaria, como es el caso de Argentina donde representa el 24% de la recaudación total, la evasión del IVA puede utilizarse para tener una aproximación a la evasión total. Según consideraron Diego Rivas y Lucio Cardinale, ambos autores del informe, la evasión impositiva no es una problemática exclusiva de nuestro país, y es que la mayoría de los países del mundo tienen algún grado de evasión de sus tributos.

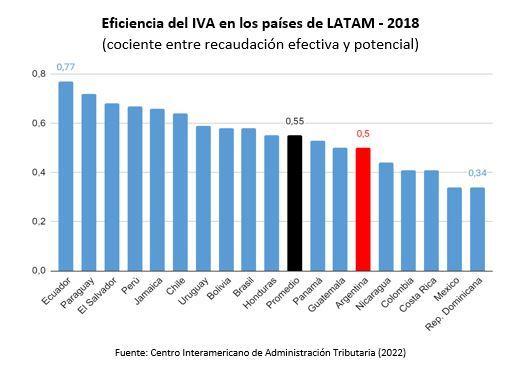

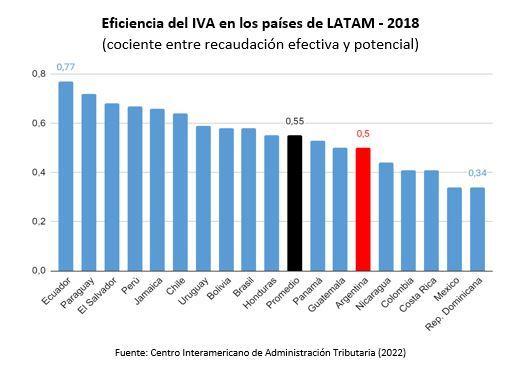

Entre otros estudios analizados, los autores relevaron los del Centro Interamericano de Administración Tributaria (CIAT) que estimó la brecha recaudatoria existente en el IVA para 18 países de América Latina desde 1990 hasta 2018. De acuerdo a estos datos, para el año 2018 Argentina, con 50% de eficiencia, se ubicaba entre los 6 países con peor eficiencia del IVA de Latinoamérica (es decir, con mayor evasión de este tributo), solo superado por Colombia, Costa Rica, México, Nicaragua y República Dominicana. Asimismo, en la región no existían países con evasión menor al 20%.

Para contrastar la información, la compararon con la aportada por la Comisión Europea, que publica anualmente el “VAT gap report”, un informe donde cuantifica para cada uno de los países que la integran la brecha entre el impuesto al valor agregado potencial y el efectivamente recaudado. De los 28 países reportados por la Comisión Europea, desde el año 2000 hasta el 2020, solo 3 tenían una brecha de incumplimiento mayor al 20% para el 2020: Italia, Rumania y Malta. “Esto contrasta fuertemente con lo observado anteriormente para Latinoamérica, que presenta niveles de evasión mucho más elevados”, indicaron los investigadores del CET.

La evasión en Argentina

El informe señala que, durante el período 2004-2020, la evasión de IVA en Argentina se ha mantenido en torno al 60%, con un leve descenso en el último año estimado, que es el 2020, donde se ubicó en el 54%.